Ekonomi

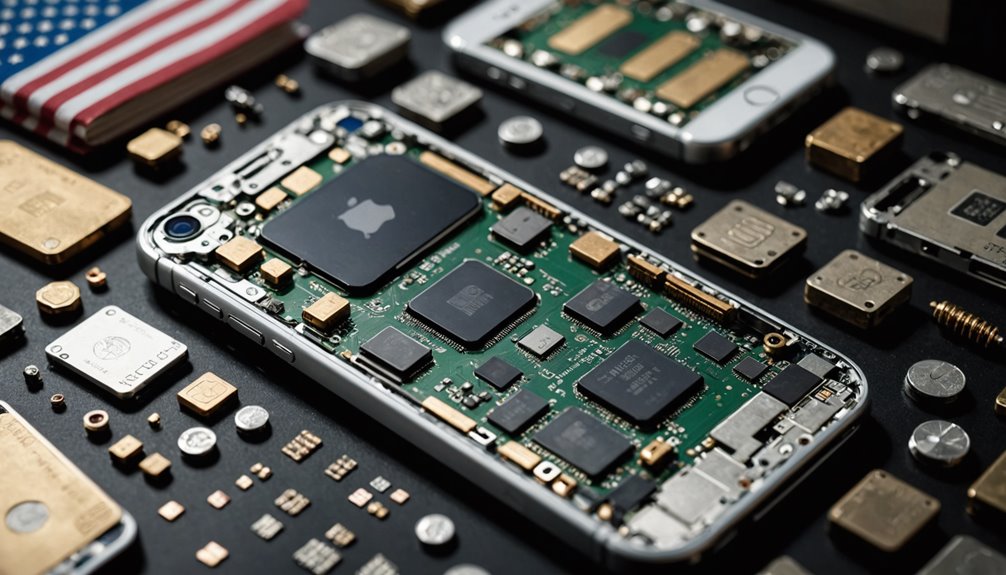

Biaya Produksi Iphone ‘Dibuat di Amerika’ Bisa Meningkat hingga 90%

Menghadapi potensi peningkatan biaya produksi sebesar 90%, iPhone ‘Made in USA’ menimbulkan pertanyaan tentang harga dan akses konsumen yang bisa membentuk ulang pasar.

Saat kita mempertimbangkan biaya produksi iPhone ‘Made in USA’, sangat penting untuk mengakui bahwa pemindahan produksi ke Amerika Serikat bisa meningkatkan biaya secara signifikan. Estimasi saat ini menunjukkan bahwa produksi iPhone di dalam negeri dapat menaikkan biaya sebesar 25% karena biaya tenaga kerja yang lebih tinggi dibandingkan dengan pusat manufaktur di Asia. Angka ini sendiri menyoroti realitas ekonomi yang akan dihadapi Apple jika memutuskan untuk memindahkan sebahagian kecil rantai pasokannya kembali ke Amerika Serikat.

Selain itu, dampak potensial dari tarif pada komponen impor dapat memperparah peningkatan biaya ini secara dramatis. Jika tarif dikenakan, analis memperingatkan bahwa biaya produksi total bisa melonjak sebesar 90% atau lebih. Ini berarti bahwa iPhone ‘Made in USA’ mungkin berakhir dengan biaya sekitar $3,500, kontras yang mencolok dibandingkan dengan harga rata-rata saat ini sekitar $1,000. Kita harus bertanya pada diri kita sendiri: apakah kenaikan harga ini dapat dibenarkan dengan nama patriotisme atau kemandirian ekonomi, atau apakah ini mengkompromikan aksesibilitas konsumen?

Tantangan melampaui hanya biaya tenaga kerja. Pemindahan bahkan sebagian kecil dari rantai pasokan Apple ke Amerika Serikat bisa memerlukan investasi yang sangat besar. Estimasi menunjukkan bahwa pemindahan hanya 10% produksi bisa berbiaya sekitar $30 miliar dan memerlukan waktu hingga tiga tahun untuk diterapkan.

Investasi ini tidak hanya mewakili beban keuangan; itu juga menandakan pergeseran dalam strategi operasional yang harus dipertimbangkan Apple dengan hati-hati. Kompleksitas yang terlibat dalam mendirikan rantai pasokan domestik yang dapat diandalkan dapat menghambat keunggulan kompetitif mereka di pasar teknologi yang bergerak cepat.

Dengan faktor-faktor ini dalam pikiran, kita melihat bahwa biaya produksi yang tinggi di Amerika Serikat, dikombinasikan dengan ketidakpastian yang sedang berlangsung seputar tarif, menciptakan tantangan signifikan bagi Apple. Mereka harus menemukan keseimbangan antara keinginan untuk manufaktur domestik dan kebutuhan untuk mempertahankan strategi harga yang menarik bagi konsumen.

Kebebasan untuk memilih produk yang melayani kebutuhan kita mungkin menjadi terbatas jika biaya produksi melonjak ke tingkat yang tidak berkelanjutan.